Por: Sonia Jackeline Miranda Ávalos

Docente universitaria y consultora tributaria

Cuando abordamos el tema de fiscalidad internacional, se analiza la relación entre la facultad de fiscalización de la administración fiscal peruana regulada en el artículo 62 de nuestro Código Tributario D.S. 133-2013-EF, y el contribuyente, que realiza operaciones con un no domiciliado.

Los precios de transferencia buscan que, entre vinculadas, no existan juegos de precios a sus preferencias o ventajas; ya sea mediante el traslado de ingresos a territorios de menor imposición o por baja o nula imposición. Por ello, se regula a precio de valor de mercado, bajo el principio de plena concurrencia, tal como señala Ricardo Fenochietto: “En las mismas, la OCDE estudió el fenómeno desde el aspecto tributario y consagró el principio de ‘plena competencia’, también denominado ‘arms length’ (haciendo referencia a lo que dicha expresión inglesa significa, o sea ‘la distancia de un brazo’, simbolizando la necesaria distancia que dos partes contratantes deben tener al momento de negociar libremente)”.

En referencia a los precios de transferencia, tenemos que tener en consideración el artículo 32 de la Ley del Impuesto a la Renta D.S. 179-2004-EF. Esta norma señala que las operaciones se deben realizar a un precio a valor de mercado, es decir, a un precio entre partes independientes. Así, cuando vamos a trabajar con vinculadas o paraísos fiscales, debemos aplicar el artículo 32 numeral 4 de la Ley del Impuesto a la Renta, que indica: “Para las transacciones entre partes vinculadas o que se realicen desde, hacia o a través de países o territorios de baja o nula imposición, los precios y monto de las contraprestaciones que hubieran sido acordados con o entre partes independientes en transacciones comparables, en condiciones iguales o similares, de acuerdo a lo establecido en el Artículo 32°-A”.

En esa línea, el mencionado artículo 32-A, señala: “la determinación del valor de mercado de las transacciones a que se refiere el numeral 4) del artículo 32°, deberá tenerse en cuenta las siguientes disposiciones a) Ámbito de aplicación, b) Partes vinculadas, c) Ajustes, d) Análisis de comparabilidad, e) Métodos utilizados”.

Se tiene como ámbito de aplicación operaciones, que realiza el contribuyente con sus vinculadas, lo regulado en el artículo 24 del Reglamento de la Ley del Impuesto a la Renta; o con respecto a paraísos de baja o nula imposición, más conocidos como paraísos fiscales, esto se regula en el artículo 86 del reglamento de la Ley del Impuesto a la Renta DS. 179-2004-EF. Es pertinente señalar la modificatoria del mismo, mediante el DS. 007-2018-EF, donde se establece que ya no se considerará como país o territorio de baja o nula imposición, a aquellos países miembros de la Organización para la Cooperación y el Desarrollo Económico – OCDE, que tiene vigencia a partir del 01/01/2019.

¿Y en qué momento procedemos al ajuste del valor de mercado? Esta respuesta la encontraremos en el artículo 32-A inciso c: “Solo procederá ajustar el valor convenido por las partes cuando este determine en el país un menor impuesto del que correspondería por aplicación de las normas de precios de transferencia. La SUNAT podrá ajustar el valor convenido aun cuando no se cumpla con el supuesto anterior, si dicho ajuste incide en la determinación de un mayor impuesto en el país respecto de transacciones con otras partes vinculadas”.

Es decir, si la administración, al evaluar que la presentación y sustentación del método de valoración aplicado no corresponde el precio aplicado, y determinar que se ha aplicado un precio menor al valor de mercado; procederá al ajuste, es decir podrá incrementar el precio y pagar el impuesto a la renta.

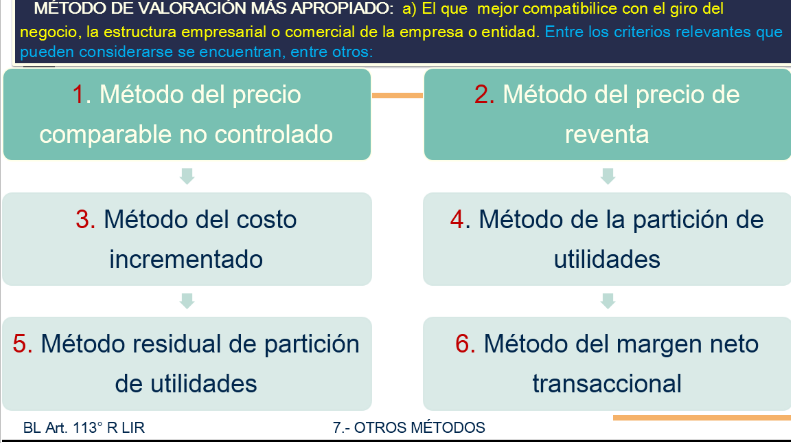

Tenemos 7 métodos de valorización de precio a valor de mercado tal como señalo en el siguiente print.

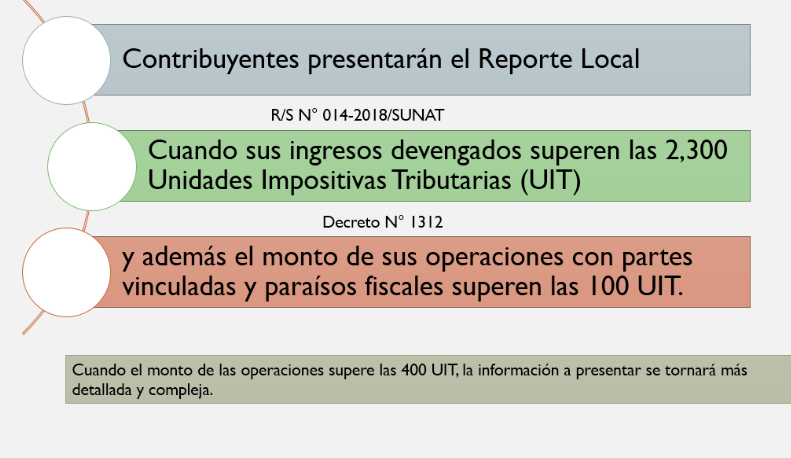

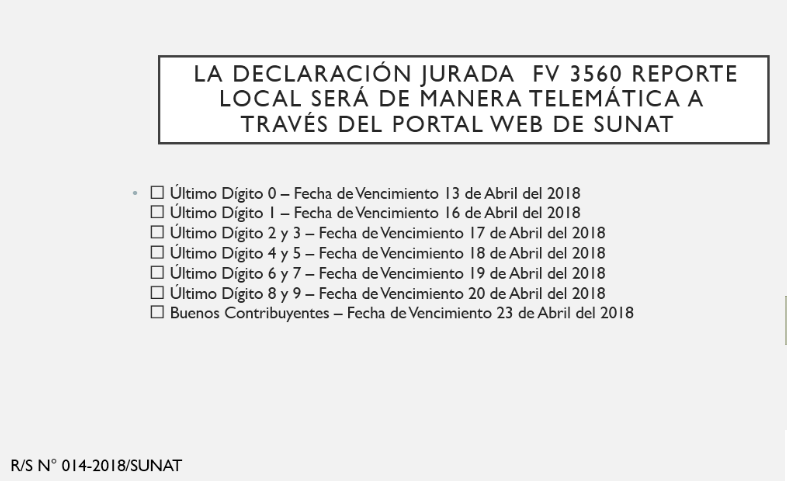

Luego de lo señalado, respecto a los requisitos sustanciales, pasamos a los requisitos formales. Para ello se modificó el artículo 32-A inciso g) de la Ley del Impuesto a la Renta. Mediante Decreto Legislativo 1312, se incorporaron el reporte local, maestro y país por país, dejando de lado el requisito del estudio técnico de precios de transferencias; lo que llevó a la modificación del Reglamento de la Ley del Impuesto a la Renta mediante DS. 333-2017, donde nos definen los conceptos de grupo, grupo multinacional, incumplimiento sistemático. Por otro lado, se regula el procedimiento para la presentación del reporte local mediante el formulario virtual Nº 3560, correspondiente al ejercicio 2016, que vence este mes de abril.

Lea también: Nueva modificación del Reglamento de la Ley del Impuesto a la Renta

Dicho procedimiento está regulado en la Resolución de Superintendencia 014-2018/SUNAT. Cabe precisar que en lo sucesivo deben publicar la R/S para reporte maestro y país por país. Estos cambios, tienen como finalidad adecuar la legislación peruana de precios de transferencias a los estándares de la Organización para la Cooperación y Desarrollo Económico. Finalmente, señalamos que la infracción por no presentar el reporte local, corresponde al 0.6% de los ingresos netos con un tope máximo de 25 UIT (UIT del periodo 2016).

Base Legal: nota 14) tabla 1) correspondiente a la infracción tipificada en el Art. 176 numeral 2) del Código Tributario.

![TC anula sentencia por no motivar el dolo en un delito de usurpación de funciones de un juez de paz no letrado [Exp. 03541-2022-PHC/TC]](https://img.lpderecho.pe/wp-content/uploads/2024/03/tribunal-constitucional-5-LPDerecho-218x150.jpg)

![Acta de conciliación extrajudicial no constituye un acto administrativo previo refutable vía excepción [Casación 971-2016, Tumbes]](https://img.lpderecho.pe/wp-content/uploads/2023/10/banner-acta-de-conciliacion-extrajudicial-no-constituye-un-acto-administrativo-previo-refutable-via-excepcion-LPDerecho-218x150.jpg)

![Transacción extrajudicial sin homologación judicial puede oponerse como excepción dado que las partes transigieron sobre daños a la salud [Casación 716-2007, Cajamarca]](https://img.lpderecho.pe/wp-content/uploads/2023/10/transaccion-extrajudicial-sin-homologacion-judicial-puede-oponerse-como-excepcion-dado-que-las-partes-transigieron-sobre-danos-a-la-salud-LPDerecho-218x150.jpg)

![No opera la ineficacia de la interrupción de la prescripción extintiva si se interpuso la demanda dentro del plazo legal [Consulta 9680-2017, Áncash]](https://img.lpderecho.pe/wp-content/uploads/2023/11/no-opera-la-ineficacia-de-la-interrupcion-de-la-prescripcion-extintiva-si-se-interpuso-la-demanda-dentro-del-plazo-legal-LPDerecho-218x150.jpg)

![No es factible cuestionar mediante recurso de casación hechos aceptados en su momento, ya que clínica recurrente se allanó a la demanda [Casación 2416-2018, Ica]](https://img.lpderecho.pe/wp-content/uploads/2024/04/mazo-balanza-juez-abogado-justicia-sentencia-libros-LPDerecho-218x150.jpg)

![¿Entidades deben renovar contrato CAS a servidoras en estado de gestación y en periodo de lactancia? [Informe 0000468-2024-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/trabajadora-empleado-oficina-presencial-trabajador-LPDerecho-218x150.jpg)

![Precedente Sunafil sobre la subsanación de las infracciones a las normas de trabajo [Resolución 003-2024-Sunafil/TFL]](https://img.lpderecho.pe/wp-content/uploads/2024/03/inspector-laboral-inspecion-fiscalizador-sunafil-trabajador-LPDerecho-218x150.jpg)

![¿Cómo se compensa el trabajo en sobretiempo y las horas extras en el sector público? [Informe 0000165-2024-Servir-GPGSC]](https://img.lpderecho.pe/wp-content/uploads/2024/04/laboral-horas-extras-sobretiempo-sobre-tiempo-trabajo-LPDerecho-218x150.jpg)

![[VÍDEO] Del CNM a la JNJ: ¿Hemos mejorado? | Diálogo Constitucional | Ep.4 | 2.ª temp.](https://img.lpderecho.pe/wp-content/uploads/2024/04/Dialogo-constitucional-LPDerecho-1120x630-compressed-218x150.jpg)

![Indecopi: precedente sobre el plazo máximo para invocar notoriedad de un signo distintivo [Resolución 0330-2024/TPI-Indecopi] nike indecopi notoriedad signo distintivo LPDerecho](https://img.lpderecho.pe/wp-content/uploads/2023/10/nike-indecopi-LPDerecho-218x150.jpg)

![Universidad Nacional Mayor de San Marcos es declarada en emergencia [Resolución Rectoral 005680-2024-R/UNMSM]](https://img.lpderecho.pe/wp-content/uploads/2024/04/unmsm-universidad-nacional-mayor-san-marcos-LPDerecho-218x150.jpg)

![Nuevo Código Procesal Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-218x150.jpg)

![Constitución Política del Perú [actualizada 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/03/banner-Constitucion-Politica-del-Peru-Actualizada-LPDerecho-218x150.jpg)

![Reglamento operativo para acceder al bono familiar habitacional en la modalidad de construcción de viviendas en sitio propio [Resolución Ministerial 071-2024-Vivienda]](https://img.lpderecho.pe/wp-content/uploads/2024/03/banner-Reglamento-operativo-para-acceder-al-bono-familiar-habitacional-LPDerecho-218x150.jpg)

![Precedente Tribunal Fiscal sobre la devolución de pagos indebidos o en exceso [Tribunal Fiscal 03442-1-2024]](https://img.lpderecho.pe/wp-content/uploads/2024/04/tribunal-fiscal-ministerio-economia-finanzas-LPDerecho-218x150.jpg)

![Código Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/01/VENTA-CODIGO-PENAL-LP-BANNER-POST-TAPA-DURA-LPDERECHO-324x160.jpg)

![Código Civil peruano [realmente actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/03/PRIMER-CONGRESO-JURISPRUDENCIA-CIVIL-MAYO-2024-LPDERECHO-100x70.jpg)

![Nuevo Código Procesal Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/02/VENTA-CODIGO-PENAL-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![Código Penal peruano [actualizado 2024]](https://img.lpderecho.pe/wp-content/uploads/2024/01/VENTA-CODIGO-PENAL-LP-BANNER-POST-TAPA-DURA-LPDERECHO-100x70.jpg)

![[URGENTE] Se posterga hasta el 2023 la oportunidad de usar el SIRE para el llevado de los registros de ventas e ingresos y de compras electrónicos [Resolución 000190-2022/Sunat]](https://img.lpderecho.pe/wp-content/uploads/2022/08/sunat-LPDerecho-324x160.jpg)